Криптовалюты — это цифровые финансовые активы, для которых владение и передача права собственности гарантируются криптографической децентрализованной технологией. Рост стоимости криптовалют на рынке и растущая популярность во всем мире открывают ряд проблем и проблем для бизнеса и промышленной экономики. Используя линзы как неоклассических, так и поведенческих теорий, в этой вводной статье обсуждаются основные тенденции в академических исследованиях, связанных с криптовалютами, и подчеркивается вклад избранных работ в литературу. Особое внимание уделяется социально-экономическим вопросам, вопросам неправомерного поведения и устойчивости. Мы оговорим, что криптовалюты могут выполнять некоторые полезные функции и добавлять экономическую ценность, но есть причины в пользу регулирования рынка. Хотя это противоречили бы первоначальному либертарианскому обоснованию криптовалют, это кажется необходимым шагом для улучшения социального обеспечения.

Вступление

Криптовалюты продолжают привлекать много внимания со стороны инвесторов, предпринимателей, регуляторов и широкой общественности. Много недавних публичных дискуссий о криптовалютах было вызвано существенными изменениями в их ценах, утверждениями о том, что рынок криптовалют является пузырем без какой-либо фундаментальной ценности, а также опасениями по поводу уклонения от регулирующего и правового надзора. Эти опасения привели к призывам к усилению регулирования или даже полному запрету. Дальнейшие дебаты касаются, в частности: классификации криптовалют как товаров, денег или чего-то еще; потенциальное развитие криптовалютных деривативов и кредитных контрактов в криптовалюте; использование первоначальных предложений монет (ICO) с использованием криптовалютной технологии для финансирования стартап-инициатив; и выпуск цифровых валют центральными банками, использующими криптовалютные технологии.

Эти дискуссии часто проливают больше тепла, чем света. Пока мало четко установленных научных знаний о рынках криптовалют и их влиянии на экономику, бизнес и людей. Этот специальный выпуск Журнала промышленной и деловой экономики направлен на то, чтобы внести свой вклад в заполнение этого пробела. Сборник статей в специальном выпуске предлагает шесть различных точек зрения на криптовалюты, написанных как с традиционных, так и с поведенческих точек зрения и затрагивающих как финансовые вопросы, так и более широкие проблемы связи криптовалют с социально-экономическим развитием и устойчивостью.

Здесь, в этом введении, мы задаем основу, определяя и обсуждая основные концепции и вопросы, затронутые в документах, собранных в этом специальном выпуске, и просматривая их индивидуальные вклады. Криптовалюты — это цифровые финансовые активы, для которых записи и передача прав собственности гарантируются криптографической технологией, а не банком или другой доверенной третьей стороной. Их можно рассматривать как финансовые активы, потому что они имеют некоторую ценность (обсуждается ниже) для держателей криптовалют, даже если они не представляют собой соответствующее обязательство любой другой стороны и не обеспечены каким-либо физическим активом стоимости (например, золотом или запасами оборудования предприятия).

Как следует из слова «криптовалюта» и другой терминологии, использующей «монету», «кошельки» в оригинальном техническом документе, предлагающем поддерживающей технологию для Биткойна (Nakamoto 2008),первоначальные разработчики сознательно пытались разработать механизм цифровой передачи, который соответствовал бы прямой передаче физических денежных средств, используемых для платежей или других финансовых активов, таких как драгоценные металлы и «облигации на предъявителя», которые, как и наличные деньги, также перешел из рук в руки через физическую передачу.

Как насчет механизмов, используемых для финансовых активов, зарегистрированных в цифровой форме (таких как банковские депозиты, акции или облигации, но не облигации на предъявителя или банкноты)? Механизмы владения этими активами зависят от информационной системы, поддерживаемой финансовым учреждением (коммерческим банком, банком-хранителем, управляющим фондом), определяющей, кто имеет право на любой доход или другие права, которые оно предлагает, и имеет право на продажу или передачу. Первоначально эти системы были бумажными, но с 1960-х годов они использовали первые мэйнфреймы, а в последнее время и компьютерные системы. Если в их информационной системе есть недостаток, например нарушение обеспечения, которое приводит к краже или потере или невыполнению инструкции по переводу, то финансовое учреждение несет юридическую ответственность за компенсацию владельцу актива.

В случае криптовалют это вспомогательное программное обеспечение, которое как проверяет право собственности, так и выполняет переводы. Нет никаких требований к «доверенной третьей стороне». Этот подход, однако, требует полной исторической записи предыдущих криптовалютных переводов, отслеживая каждый держатель криптовалюты до ее первоначального создания. Эта историческая запись основана на «блокчейне», связывании записей («блоков») друг с другом таким образом, что каждый новый блок содержит информацию о предыдущих блоках в растущем списке («цепочке») цифровых записей. Чтобы каждый участник криптовалютной сети видел одинаковую историю транзакций, новый блок принимается по соглашению по всей сети.

Применение этой технологии не обязательно связано с финансами; он может применяться к любой форме ведения учета; однако, если блок относится к финансовой транзакции, то каждая транзакция в блокчейне, по определению, включает информацию о предыдущих транзакциях и, таким образом, проверяет право собственности на передаваемый финансовый актив. Фальсификация права собственности, т.е. подделка (что, как можно себе представить, легко, так как цифровые объекты могут быть легко дублированы путем копирования), невозможна, потому что пришлось бы изменять предыдущие записи по всей цепочке. Поскольку записи хранятся в сети компьютеров многих пользователей, «распределенном реестре», это довольно немыслимо.

Существует значительная литература по информатике о поддержке криптовалютных технологий, в том числе о безопасности криптографии с открытым ключом, эффективных инструментах поиска для поиска транзакций на блокчейне и механизмах «консенсуса», используемых для установления соглашения о содержимом реестра в сети. Комментаторы ожидают, что новые более эффективные подходы заменят механизмы, используемые в настоящее время в биткоине и других криптовалютах. Это, однако, не повлияет на наше определение криптовалют (как актива и некоторой технологии, которая проверяет право собственности на актив), которое не зависит от какой-либо конкретной технологической реализации.

Криптовалюты можно рассматривать как часть более широкого класса финансовых активов, «криптоактивов» с аналогичными одноранговыми цифровыми передачами стоимости, без привлечения сторонних учреждений для целей сертификации транзакций. Что отличает криптовалюты от других криптоактивов? Это зависит от их назначения, т.е. выдаются ли они только для передачи или же они также выполняют другие функции. В рамках общей категории криптоактивов мы можем следовать различиям, проведенным в недавних нормативных отчетах, различая еще две подкатегории криптоактивов, помимо криптовалют:

- Криптовалюты: актив на блокчейне, который может быть обменен или передан между участниками сети и, следовательно, используется в качестве платежного средства, но не предлагает никаких других преимуществ.

В криптовалютах тогда можно различать те, чье количество является фиксированным и цена определяется рынком (плавающие криптовалюты), и те, где поддерживающая договоренность, программное обеспечение или институциональная, изменяет предложение, чтобы поддерживать фиксированную цену по отношению к другим активам (стабильные монеты, например, Tether или планируемая Facebook Libra).

- Крипто ценные бумаги: актив на блокчейне, который, кроме того, предлагает перспективу будущих платежей, например долю прибыли.

- Крипто-утилитарные активы: актив на блокчейне, который, кроме того, может быть выкуплен или дать доступ к некоторым заранее указанным продуктам или услугам.

Еще одной отличительной чертой крипто-ценных бумаг и крипто-полезных активов является то, что они выпускаются через публичную продажу (в так называемых первоначальных предложениях монет или ICO). ICO были существенным источником финансирования для технологически ориентированных начинающих компаний, использующих бизнес-модели на основе блокчейна. Эти классификации криптоактивов имеют решающее значение для глобальных регуляторов, поскольку они должны определять, следует ли регулировать конкретный криптоактив как электронные деньги, как ценную бумагу или как какую-либо другую форму финансового инструмента, особенно в отношении потенциальных опасений по поводу защиты инвесторов в ICO.

Плавающие криптовалюты составляют очень большую часть рыночной капитализации криптоактивов (Tether, стабильная монета, и Bitfinex UNUS SED LEO, коммунальная монета, входят в топ-12 криптоактивов по рыночной капитализации, все остальные являются плавающими криптовалютами).

Какова стоимость криптовалют? С одной стороны, криптовалюты должны быть в состоянии облегчить финансовые транзакции за счет устранения посредников, снижения транзакционных издержек, доступности для всех, кто подключен к Интернету, большей конфиденциальности и безопасности (см., например, дискуссии в Böhme et al. 2015; Рихтер и др., 2015). С другой стороны, реальная экономическая ценность, передаваемая в транзакциях свободно плавающих криптовалют, таких как BTC Биткойна и Эфир Ethereum, остается неясной. Несмотря на исчерпывающую и нефальсифицируемую запись всех предыдущих транзакций, проведенных криптографически, как в блокчейне Биткойна, информация относится только к номинальным числам, то есть количеству переданных единиц криптовалюты. Однако можно получить представление о рыночной стоимости криптовалют, взглянув на их обменные курсы по отношению к существующим фиатным валютам. Это возможно благодаря криптовалютным биржам, которые обеспечивают почти непрерывный ценовой рекорд для всех активно торгуемых криптовалют. Хотя полученные обменные курсы очень волатильны, они показывают, что криптовалюты имеют ненулевой стоимости для тех, кто готов платить фиатную валюту, чтобы купить их.

Что движет этой стоимостью в отсутствие резервного актива или обязательства эмитента? Некоторые выступают за то, чтобы это стоимость «майнинга» (энергия и время, затрачиваемые на вычислительные усилия, необходимые для завершения формирования нового блока в цепочке и вознаграждаемые недавно выпущенной криптовалютной единицей), однако затраты, которые несет один член сети, не оправдывают ценность новой криптовалютной единицы для других членов сети (см. также Dwyer 2015, который утверждает, что стоимость майнинга потоплена и как таковая должна быть проигнорирована в анализе рыночной стоимости). Другие утверждают, что их рыночная стоимость обусловлена спекулятивным пузырем; Тем не менее, строго говоря, пузырь проявляется в восходящих отклонениях цен от фундаментального значения (см., например, Siegel 2003 для обзора определений), поэтому объяснение пузыря является лишь частичным и вызывает дополнительные вопросы о том, что движет убеждениями инвесторов, которые питают их спрос и, таким образом, поддерживают пузырь.

Если речь идет о легкости и скорости транзакций, то новые технологии транзакций и системы перевода средств, которые значительно улучшились в последнее десятилетие (такие как Transferwise и аналогичные системы), должны были уничтожить большую часть стоимости криптовалюты, но это, похоже, не так. Возможный ответ может заключаться в особенностях, которые отличают криптовалюты от других активов и платежных систем. Конфиденциальность, или, скорее, анонимность, является заметной отличительной чертой, появляющейся в большинстве обсуждений криптовалют. Ценность криптовалюты фактически является мерой того, насколько пользователи ценят анонимность своих транзакций. Хотя анонимность может быть привлекательной для незаконной деятельности (и некоторые исследования, рассмотренные ниже, показывают, что криптовалюты часто используются для этих целей), нельзя исключать, что пользователи могут просто пожелать больше конфиденциальности, пытаясь избежать эффекта «Большого брата» традиционных транзакций. Конечно, могут быть и другие факторы, например, мода (пользователи хотят использовать технологию, о которой говорят другие), высокотехнологичная привлекательность (желание использовать самые современные технологии) или любопытство (желание попробовать что-то новое), среди прочих, но эти явления кажутся более короткими, чем очарование анонимности.

Ключевым событием в росте криптовалют и других криптоактивов стало появление криптобирж, где каждый может открывать счета и торговать криптоактивами как друг против друга, так и против фиатных валют. В опросе Hileman and Rauchs (2017) доллар США, евро и британский фунт в настоящее время наиболее широко торгуются против криптовалют, в то время как важность китайского юаня (CNY) значительно снизилась после ужесточения регулирования Народным банком Китая; около трех четвертей крупных бирж обеспечивают торговую поддержку двух и более криптовалют. Выше мы подчеркнули, что криптобиржи предоставляют обширную информацию о ценах на криптовалюты и торговле в открытом доступе. Появление этих бирж создало целую «экосистему» услуг и участников, стремящихся обеспечить ликвидность, использовать расхождения в ценах для получения прибыли и поддержать инвестиции как розничных, так и профессиональных инвесторов.

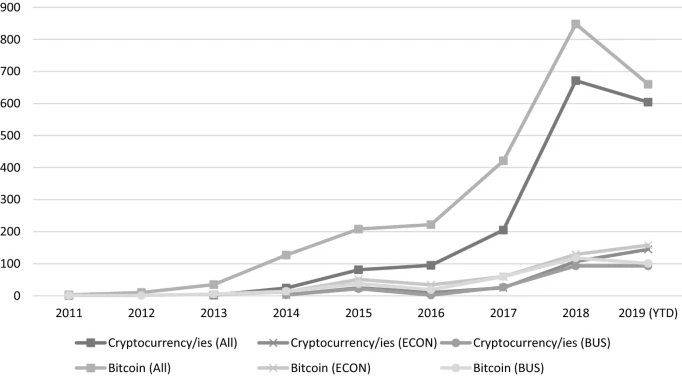

Академический интерес к криптовалютам начал взлетать в 2014 году: в базе данных Scopus перечислены 127 публикаций, содержащих слово «Биткойн» в названии или аннотации или ключевых словах, и 24, содержащие «криптовалюту» или «криптовалюты» в 2014 году. В 2017 году и особенно в 2018 году количество публикаций быстро росло, а в 2019 году тенденция продолжается. Интересно, что академическая работа гораздо больше фокусируется на биткоине, чем на более общей теме криптовалют, хотя в 2018 и в 2019 годах разрыв сократился. Похоже, что помимо безумия Биткойна растет внимание к общему феномену криптовалют. Однако сосредоточение внимания только на разделах «Экономика, эконометрика и финансы» и «Бизнес, управление и бухгалтерский учет» Scopus показывает, что интерес к теме вырос несколько лет спустя, хотя количество публикаций все еще довольно невелико: в 2018 году было чуть более 100 наименований по теме в вышеуказанных областях. Остальные вклады поступают из дисциплин «Информатика», «Инженерия» и «Математика».

Этот специальный выпуск Journal of Industrial & Business Economics предлагает многогранный взгляд на феномен криптовалюты. Вклады были отобраны с целью расширения существующих знаний о криптовалютах, которые сами по себе воплощают инновации и технологические изменения и могут показаться прибыльной формой сбора средств для малого бизнеса; Особое внимание уделяется областям, представляющим особый интерес для журнала, таким как окружающая среда, устойчивость и социальная ответственность. Остальная часть этой редакционной статьи продолжается следующим образом. В разделе 2 мы описываем вклады, которые проливают свет на взаимосвязь между криптовалютами и финансовыми инвестициями. В разделе 3 мы фокусируемся на поведенческих вопросах, в то время как в разделе 4 мы представляем развитие социально-экономических перспектив, связанных с криптовалютами, и обсуждаем первоначальные предложения монет в качестве потенциального источника средств для малого бизнеса. Наконец, раздел 5 завершает обсуждение программы исследований на будущее.

Криптовалюты и неоклассические финансы

Криптовалюты могут использоваться как в качестве платежного средства, так и в качестве финансового актива. Glaser et al.(2014) предоставляют доказательства того, что, по крайней мере, для биткоина, основной причиной покупки криптовалюты являются спекулятивные инвестиции. Финансовые ценные бумаги, такие как ETN (биржевые ноты) и CFD (производные продукты), которые воспроизводят ценовые показатели Биткойна, предоставляются брокерами, расширяя спекулятивные инвестиционные возможности для еще большего набора инвесторов. Имея это в виду, имеет смысл оценивать криптовалюты как финансовые активы.

Поперечное сечение доходности криптовалюты было проанализировано в ряде статей. Уркхарт (2016) показывает, что доходы биткоина не следуют случайному блужданию, на основании которого он делает вывод, что рынок биткоина демонстрирует значительную степень неэффективности, особенно в первые годы существования. Corbet et al. (2018) анализируют, во временной и частотной областях, взаимосвязь между возвратом трех различных криптовалют и множества других финансовых активов, показывая отсутствие связи между крипто- и другими активами. Лю и Цывински (2018) исследуют, имеет ли ценообразование криптовалют сходство с акциями: ни один из факторов риска, объясняющих движения цен на акции, не относится к криптовалютам в их выборке. Более того, движения обменных курсов, цен на сырьевые товары или макроэкономические факторы, имеющие традиционное значение для других активов, практически не играют роли для большинства криптовалют. Последнее опровергает взгляд на криптовалюты как на заменители денег или как на средство сбережения (например, золото), и скорее подчеркивает, что они являются активами своего класса. Обзор литературы в Corbet et al. (2019) обобщает наиболее интересные выводы о роли криптовалют как заслуживающего доверия класса инвестиционных активов и как ценной и законной платежной системы.

Относительная изоляция криптовалют от более традиционных финансовых активов предполагает, что криптовалюты могут предложить преимущества диверсификации для инвесторов с короткими инвестиционными горизонтами. Bouri et al. (2017), а также Baur et al. (2018) считают, что Биткойн подходит для целей диверсификации, поскольку его доходность не коррелирует с доходностью большинства крупных активов. Интересно, что они предоставляют эмпирические доказательства преобладающего использования биткойнов в качестве спекулятивных активов, хотя это делается только на данных о транзакциях в долларах США и, таким образом, вероятно, отражает поведение в основном американских криптовалютных инвесторов. Соответственно, Адхами и Геган (2020) считают, что, как и криптовалюты, криптотокены также являются полезным устройством диверсификации, хотя и не хеджированием.

Один из способов понять сходства и различия между криптовалютами и более традиционными финансовыми активами — оценить отношения, известные для традиционных активов. Моделью, которая получила большое внимание в финансовой литературе, является совместное движение объема торгов и доходности/волатильности финансовых активов (далеко неисчерпывая часть примеров включает Admati and Pfleiderer (1988), Foster and Viswanathan (1993) и Andersen (1996)— для фондовых рынков; Бессембиндер и Сегин (1993)— для фьючерсов; в частности, нет четких доказательств такой взаимосвязи для валют, т.е. для обменных курсов, см., например, Côté 1994). Этот специальный выпуск включает в себя вклад Figà-Talamanca (2020), который, среди прочего, исследует эту взаимосвязь для криптовалют, а также влияние «соответствующих событий», которые являются ключевыми разрушительными изменениями в рыночной инфраструктуре. Они обнаружили, что объем торгов биткойнами не влияет на его доходность, но обнаруживают положительное влияние объемов торговли биткойнами на волатильность доходности. Хотя их внимание сосредоточено в основном на внимании рынка, эти результаты подчеркивают аналогичные силы, управляющие криптовалютными рынками и более традиционными финансовыми активами, снова поддерживая взгляд на криптовалюты как на инвестиционные активы.

Риск владения криптовалютами обсуждается в этом специальном выпуске Fantazzini и Zimin (2020). Цены на криптовалюты могут резко упасть из-за раскрытого мошенничества или подозреваемого взлома или других скрытых проблем. Например, 26 июня 2019 года цена биткоина потеряла более 10% стоимости за несколько минут из-за сбоев и сбоев цифровой биржи Coinbase. Как следствие, криптомонета может стать неликвидной и ее стоимость может существенно снизиться. Fantazzini и Zimin (2020) предлагают набор моделей для оценки риска дефолта криптовалют, который тестируется на 42 цифровых монетах. Авторы делают важный акцент на распространении традиционного анализа рисков на криптовалюты и попытке провести различие между рыночным риском и кредитным риском для них. Первое, как это характерно для финансовой литературы, связано с движением цен на другие активы. Последнее связано в традиционных финансах с неспособностью контрагента погасить, но поскольку криптовалюты не предполагают выплат, определение кредитного риска для них является сложным. Подход авторов заключается в том, чтобы увидеть «кредитный» риск криптовалют в возможности того, что они потеряют доверие среди пользователей и, таким образом, станут бесценными или «мертвыми». Авторы находят, в частности, что рыночный риск криптовалют обусловлен биткойном, что предполагает некоторую степень однородности на крипторынке. Что касается кредитного риска, традиционные модели кредитного скоринга, основанные на объеме торгов в предыдущем месяце, годовом объеме торгов и среднегодовом объеме поиска Google, работают удивительно хорошо, что свидетельствует о действительном сходстве между недавно определенным кредитным риском для криптовалют и тем, который традиционно используется для других классов активов.

Криптовалюты и поведенческие финансы и экономика

Большая часть литературы объясняет рыночные явления, которые работают против неоклассических прогнозов, с точки зрения неизмеримого риска или двусмысленности. Чаще всего неоднозначность связана с невозможностью присвоить значения вероятности событиям, которые могут произойти, а могут и не произойти. В случае криптовалют этот тип неопределенности может возникнуть по двум причинам: (1) технология довольно сложна и непрозрачна для неискушенных трейдеров, и (2) фундаментальная ценность криптовалют неясна. Как мы подчеркивали выше, даже если он является строго положительным, он, вероятно, вытекает из нематериальных факторов и как таковой является довольно неопределенным. Dow и da Costa Werlang (1992) демонстрируют, что при пессимизме (неприятии двусмысленности) неопределенность в отношении фундаментальных показателей приводит к нулевой торговле на финансовых рынках, но это, похоже, не относится к криптовалютам. В Виноградове (2012) не только исход отсутствия торговли зависит от степени оптимизма и пессимизма, которые могут варьироваться, но и проявляется только при высоком риске (в стандартном смысле). Тем не менее, опять же, хотя доходность криптовалюты демонстрирует высокую волатильность, объемы торговли значительны. В Caballero and Krishnamurthy (2008) неопределенность приводит к «полетам к качеству» на традиционных рынках активов, что, при правильном применении к криптовалютам, может также объяснить крахи, которые мы недавно наблюдали.

Рейтинг лучших крипто-валютных бирж

Получение информации имеет решающее значение для снижения неопределенности. Figà-Talamanca (2020) фокусируется на довольно общем определении спроса на информацию, которое проявляется в поисковом индексе Google. По их словам, интенсивность поиска в интернете по ключевым словам, связанным с криптовалютой, существенно влияет на волатильность криптовалюты (но не на доходность); это воздействие исчезает, как только кто-то контролирует «соответствующие события». Эти соответствующие события фактически являются объявлениями либо об ограничениях (и даже запретах) на использование криптовалюты, либо о расширении криптовалютного рынка. Хотя мы остаемся в значительной степени агностиком в отношении того, что люди находят, когда они ищут термины, связанные с криптовалютой в Интернете, события дают нам представление о типе информации, которая действительно имеет значение для инвестиционных решений в криптовалюте и, следовательно, для ценообразования. В условиях неопределенности, когда поиск соответствующей информации является непростым, инвесторы могут прибегнуть к наблюдению и имитации решений других, предположительно более информированных, инвесторов, что приводит к стаду (Trueman 1994; Devenow and Welch 1996), рассмотренный в этом специальном выпуске Haryanto et al. (2020), см. ниже.

Неопределенность и отношение к ней — не единственные причины, по которым неоклассические прогнозы могут потерпеть неудачу. Шиллер (2003) отмечает, что участники рынка являются людьми и могут совершать иррациональные систематические ошибки, противоречащие предположению о рациональности. Такие ошибки влияют на цены и доходность активов, создавая неэффективность рынка. Исследования в области поведенческой экономики подчеркивают неэффективность, такую как недостаточное или чрезмерное реагирование на информацию, как причины рыночных тенденций и, в крайних случаях, пузырей и крахов. Такие реакции объясняются ограниченным вниманием инвесторов, самоуверенностью, мимикрией и шумовой торговлей, объяснения многих из которых уходят корнями в теорию перспектив Канемана и Тверски (1979), которая постулирует, что лица, принимающие решения, оценивают результаты с точки зрения их текущего дара (и преимущественно не склонны к потерям) и «пересматривают» вероятности результатов при принятии решений (преимущественно перевешивая вероятности плохих результатов и недооценивая хорошие). Неприятие потерь привело к тому, что Шефрин и Статман (1985) сформулировали «эффект отчуждения» в инвестиционных решениях: инвесторы в традиционные активы, как правило, сохраняют активы, которые теряют стоимость слишком долго, и продают те, которые приобретают стоимость слишком рано.

Три особенности отличают криптовалютные рынки: инвесторы неинституциональны, риск (волатильность доходности) высок, а фундаментальное значение неясно. В этих условиях поведенческие предубеждения должны быть еще более выраженными, чем на традиционных рынках активов. В этом специальном выпуске Haryanto et al. (2020) исследуют эффект диспозиции и пастушеское поведение в сфере криптовалюты, исследуя торговое поведение на криптобирже: они обнаруживают обратный эффект диспозиции в бычьи периоды, когда цена биткойна увеличивается, в то время как положительный эффект диспозиции наблюдается в медвежьи периоды. Они также обнаружили, что в различных рыночных условиях стадо движется вместе с рыночным трендом (на бычьем рынке положительная рыночная доходность увеличивает стадо, в то время как на медвежьем рынке отрицательная рыночная доходность имеет тот же эффект). Эффект обратной диспозиции на бычьем рынке указывает на то, что инвесторы проявляют больше оптимизма и ожидают дальнейшего роста доходности, что согласуется с экспоненциальным ростом цен в пузыре в отсутствие четко определенного фундаментального значения. Это отсутствие ясности в отношении фундаментальной стоимости также поддерживается асимметричным стадным поведением: когда цена растет на бычьем рынке, инвесторы смотрят на других участников рынка, чтобы увидеть, считают ли другие, что цена будет продолжать расти (аналогично, но с противоположным знаком для медвежьего рынка).

Этот специальный выпуск также вносит свой вклад в дискуссию о существовании «пузыря» на криптовалютном рынке (см. Baek and Elbeck 2015; Cheah and Fry 2015). Вклад Moosa (2020) подчеркивает, что биткойн был в пузыре до конца 2017 года. Анализ утверждает, что объем торговли биткойном может быть объяснен преимущественно с точки зрения динамики цен с учетом прошлых ценовых движений, особенно положительных изменений цен, и что путь цены хорошо описывается взрывным процессом.

Социально-экономические перспективы

Критики подчеркивают, что криптовалюты не освобождаются от мошенничества и скандалов. Например, было украдено несколько миллионов в биткоинах с японской платформы Mt. Gox в 2014 году и 50 миллионов долларов в эфире во время атаки децентрализованной автономной организации (DAO) в 2016 году. Более того, криптовалютные платежи, будучи в значительной степени нерегулируемыми, не ограничивают любые покупки, в том числе незаконные. Böhme et al. (2015) предоставляют сводные данные, показывающие, что, по крайней мере, в начале эры Биткойна большинство транзакций использовались для покупки наркотиков. По оценкам Foley et al.(2019), около 46% транзакций Bitcoin связаны с незаконной деятельностью, но незаконная доля активности Bitcoin со временем снизилась с появлением более непрозрачных криптовалют. Кроме того, пользователи кажутся незащищенными, поскольку платежи часто необратимы, и ошибочный перевод не может быть отменен, в отличие от платежей по кредитным картам (Böhme et al. 2015).

С положительной стороны, развитию криптовалютного рынка способствует динамика доступа к финансам (Adhami et al. 2018). Появление технологии блокчейн позволило предпринимательским командам привлекать капитал в криптовалютах и фиатных деньгах (которые должны быть обменяны на криптовалюту) путем выпуска цифровых токенов (Initial Coin Offerings, ICO) и разработки «умных контрактов» (Giudici and Adhami 2019). Токены дают своим покупателям право пользоваться определенными услугами или продуктами эмитента, или делиться прибылью, в этом случае они напоминают акции. Специальные криптобиржи затем обслуживают вторичный рынок токенов. ОЭСР (2019) излагает основные принципы и типичные шаги ICO. Важное различие между токенами и криптовалютами заключается в том, что за токеном стоит ответственность или какое-то обязательство, и эта ответственность определяет его стоимость. Теперь, когда этот криптоактив имеет больше сходства с традиционными активами, можно было бы ожидать, что основные прогнозы неоклассических финансов сбудутся. Фактически, в недавнем эмпирическом исследовании криптотокенов Howell et al. (2018) демонстрируют влияние асимметричной информации на торговлю токенами: их ликвидность и объем торгов положительно связаны с притоком информации. Последнее достигается путем добровольного раскрытия информации (включая оперативный бюджет и их бизнес-планы) и качественной сигнализации (например, информации о предыдущем венчурном финансировании эмитента).

Криптовалюты, лежащие в основе процедуры ICO, как утверждается, обеспечивают гораздо более справедливый и демократический доступ к капиталу, а также большую эффективность по сравнению с фиатными деньгами, позволяя одноранговые транзакции и избегая посредничества банков (Nakamoto 2008; Карлстрём 2014). Обычно это делается через ICO и может быть актуальной возможностью для малого бизнеса, который часто испытывает дефицит финансирования и упускает компетенции для общения с профессиональными инвесторами (Giudici and Paleari 2000). ОЭСР (2019) также сообщает, что ICO являются потенциальным путем для недорогого финансирования для МСП.

Будут ли криптовалюты способствовать процессу «демократизации» финансирования? Это широко обсуждалось практиками и инвесторами с большим разнообразием мнений. Например, Белая книга Всемирного экономического форума (WEF 2018) утверждает, что криптовалюты и блокчейн-технологии могут увеличить объем мировых торгов, перейдя на более высокий уровень обслуживания и более низкие транзакционные сборы. В этой связи вклад Риччи (2020) в этот специальный выпуск рассматривает географическую сеть транзакций Bitcoin, чтобы обнаружить потенциальные связи между деятельностью по обмену биткойнами между странами и национальными уровнями экономической свободы. Исследование показывает, что высокий уровень свободы торговли на международном уровне, который гарантирует низкие тарифы и облегчает международную торговлю, тесно связан с распространением биткойнов. С одной стороны, свобода торговли на международном уровне может увеличить внешнюю торговлю за счет использования альтернативных платежных инструментов, способных снизить транзакционные издержки (например, криптовалюты), с другой стороны, низкий контроль за движением капитала может стимулировать использование криптовалют для незаконного поведения, такого как отмывание денег.

Система вознаграждений для криптовалютных «майнеров» создает стимул для использования вычислительных мощностей, увеличивая потребление энергии. Например, Böhme et al. (2015) отмечают, что вычислительные усилия майнеров являются дорогостоящими, главным образом потому, что расчеты доказательства работы являются «энергоемкими, потребляющими более 173 мегаватт электроэнергии непрерывно. Для перспективы, эта сумма … около 178 миллионов долларов в год при средних ценах на электроэнергию в США». Тема устойчивого развития поднимается в этом специальном выпуске Вазом и Брауном (2020). Они утверждают, что существуют значительные проблемы устойчивости в разработке криптовалюты, превышающие потенциальные выгоды, которые обычно захватываются несколькими людьми. Поэтому они призывают к различным институциональным моделям с участием правительства и общественности, чтобы избежать того, что рынок управляется в основном частными деньгами и мотивацией прибыли.

Выводы

Растущее внимание уделяется криптовалютам в академической литературе, обсуждая, должны ли они разрушить экономику или являются спекулятивным пузырем, который может рухнуть и сжечь или благоприятствовать отмыванию денег и преступникам. В поддержку первой точки зрения часто утверждается, что они удовлетворяют потребность рынка в более быстрой и безопасной платежной и транзакционной системе, лишая посредников монополии, банки и кредитные карты. Критики, с другой стороны, отмечают, что нестабильная стоимость криптовалют делает их скорее чисто спекулятивным активом, чем новым типом денег.

Реальность находится где-то между этими двумя позициями, где криптовалюты выполняют некоторые полезные функции и, следовательно, добавляют экономическую ценность, и все же потенциально очень нестабильны. Тенденция заключается в регулировании криптовалют и, в более общем плане, всех криптоактивов, а также в их увеличении торговли на организованных и регулируемых биржах. Это противоречило бы первоначальному либертарианскому обоснованию, которое породило Биткойн, но является необходимым шагом для обеспечения защиты участников рынка и снижения морального риска и информационной асимметрии.

Как будущие исследования будут основываться на статьях в этом специальном выпуске и на других недавних исследованиях криптовалют? Конечно, всегда трудно предвидеть существенный вклад в будущие исследования, особенно в отношении такого недавнего и нового явления, как криптовалюты. Но мы утверждаем, что есть несколько основных вопросов, которые заслуживают постоянного внимания со стороны ученых в области финансов, экономики и смежных дисциплин.

Одним из них является необходимость гораздо более тщательного изучения «рыночной микроструктуры» криптобирж. Некоторые недавние исследования уже обращают внимание на функционирование криптобирж. Например, Gandal et al. (2018) исследуют манипулирование ценами на бирже Mt. Gox Bitcoin; Заметным побоимным продуктом их исследований является вывод о том, что подозрительная торговля на одной бирже привела к равным изменениям цен на других биржах, что позволяет трейдерам эффективно участвовать в арбитражной деятельности на разных биржах. Аналогичным образом, признаки эффективности обнаружены у Akyildirim et al. (2019), которые исследуют ценообразование фьючерсов на биткоин на традиционных биржах — Чикагской товарной бирже (CME) и Чикагской бирже опционов (CBOE). Важно отметить, что в своем исследовании информационные потоки и ценообразование идут от фьючерсных к спотовым рынкам, в отличие от предыдущих результатов по традиционным активам; Вероятным объяснением является разница в типе трейдеров на криптобиржах (которые определяют спотовую цену) и как CME, так и CBOE. Еще больше нужно узнать о криптобиржах. Их открытый характер отличает их от обычных фондовых бирж и дилерских рынков, где транзакционные компании напрямую обращаются к рынку, а не полагаются на брокеров в качестве посредников. Является ли этот открытый характер полезным, обеспечивая большую ликвидность и сужая торговые спреды? Или это ставит в невыгодное положение некоторых инвесторов, ограничивая надзор со стороны регулирующих органов и позволяя ядру участников манипулировать рыночными ценами за счет других инвесторов? Приводят ли технические механизмы, поддерживающие криптобиржи, в частности, использование распределенного реестра или технологии блокчейн, которая устраняет необходимость в пост-торговых расчетах, к более эффективным торговым результатам с точки зрения цены, ликвидности и скорости исполнения? Могут ли эти технологии также повысить эффективность результатов в обычном финансовом обмене?

Второй вопрос, широко обсуждаемый в криптовалютной литературе, заключается в том, имеют ли криптовалюты фундаментальную собственную ценность. Дуайер (2015) выдумывает, что ограничение произведенного количества может создать равновесие, в котором цифровая валюта имеет положительную ценность: это ограничение является формой обязательства, заменяющей неявное обязательство центральных банков обменивать фиатные деньги в золото. Хейс (2017) выступает за стоимость производства взгляда на ценообразование криптовалюты; Тем не менее, как мы обсуждали ранее, с точки зрения рыночного равновесия, будучи невозвратной стоимостью (как в Dwyer 2015), это не имеет значения для ценообразования существующих монет. Параллельная работа Болта и Ван Оордта (2019) выделяет три ключевых элемента стоимости криптовалюты: конвертируемость в фиатные деньги или способность покупать товары и услуги, ожидания инвесторов и факторы, которые определяют принятие криптовалюты в будущем, как поставщиками, так и покупателями. Одновременно Шиллинг и Улиг (2019) предлагают модель, в которой криптовалюты являются надежным средством обмена и конкурируют с фиатными деньгами: эта роль подразумевает, что текущая цена криптовалют является ожиданием их будущей стоимости (мартингейл), но интересно, что конкуренция и замещаемость между ними подразумевают, что в их анализе криптовалюты должны исчезнуть в долгосрочной перспективе равновесия. Авторы признают, что их анализ абстрагирует такие отличительные черты криптовалют, как «устойчивость к цензуре, прозрачность и скорость торговли». Выше мы привели упрощенный аргумент, объясняющий, что криптовалюты могут иметь ценность, предлагая такие функции, как анонимность транзакций, не охватываемых традиционными валютами. Многие выводы, также включенные в этот специальный выпуск, указывают на нематериальный характер стоимости криптовалюты. Зная больше об этом, мы были бы лучше подготовлены к пониманию динамики цен и, в свою сторону, динамика цен улучшила бы наше понимание решений, принимаемых инвесторами. До сих пор мы остаемся очень агностичными в этом отношении.

Третий вопрос — социальная роль криптовалют и их регулирование. В то время как многие дискуссии о криптовалютах подчеркивают, что они свободны от регулирования, и желание быть нерегулируемым было одним из движущих сил их создания, существует значительное противоречие как о применении существующего регулирования к криптовалютам и другим криптоактивам, так и о том, что, если какие-либо новые правила могут потребоваться для защиты инвесторов, предотвращения финансовых преступлений и обеспечения финансовой стабильности. Являются ли криптоинвестиции ценными бумагами и, следовательно, подпадают под действие закона о ценных бумагах (в США это было определено так называемым тестом Хауи)? Как насчет регулирования криптобирж и проблем взлома с некоторыми яркими примерами кражи и неспособности обеспечить соблюдение правил «знай своего клиента» (KYC) и борьбы с отмыванием денег (ALM)?

В глобальном масштабе регуляторы смещаются в сторону более жесткой позиции. Некоторые биржи стремятся взаимодействовать с регулирующими органами и быть полностью совместимыми. Другие предпочитают действовать вне регулирования. Простой аргумент заключается в том, что необходимо защищать инвесторов и пользователей от финансовых и технологических рисков, с которыми они сталкиваются. Однако, как показывают документы, представленные в этом специальном выпуске, криптовалюты отличаются от традиционных активов, поэтому обоснованность традиционных аргументов, таких как системная стабильность, защита потребителей и содействие конкуренции, не ясна. Как подчеркивается в нашем обзоре литературы и статьях в этом специальном выпуске, криптовалюты не совмещаются с другими активами; они способствуют диверсификации и не представляют непосредственной опасности для системной стабильности. По-видимому, существует значительная и растущая степень конкуренции между различными криптовалютами и криптобиржами, и все же мы должны понять, является ли и почему такая конкуренция желательной для общества.

Точно так же мы должны понимать, есть ли необходимость в защите потребителей. На традиционных рынках активов и в банковской сфере такая защита улучшает распределение ресурсов и способствует экономическому росту и благосостоянию, что не применимо к криптовалютам и существующим другим криптоактивам. Дополнительным измерением, которое возникает из исследований в нашем специальном выпуске, является устойчивость и воздействие криптовалют на окружающую среду, и это снова отличается от других классов активов.

И последнее, но не менее важное: еще одна серьезная проблема заключается в том, как криптовалютные технологии могут повлиять на обычную фиатную валюту, выпущенную центральными банками. Появляющаяся литература о конкуренции между криптовалютами и фиатными деньгами вызывает опасения, что появление частных криптовалют может ослабить инструменты денежно-кредитной политики, используемые центральным банком, и привести к потерям благосостояния (Zhu and Hendry 2018; Шиллинг и Улиг 2019). Фернандес-Вильяверде и Санчес (2019) считают, что, когда частная валюта конкурирует с электронными деньгами, выпущенными центральным банком, первые должны исчезнуть в равновесии, но остается неясным, что произойдет, если криптовалюты не являются идеальной заменой фиатным деньгам. Кукиерман (2019), основываясь на анализе Рубини (2018), выводит дискуссию на новый уровень, обсуждая потенциал также для выпуска криптовалют центральным банком, который используется для реализации полностью зарезервированной или узкой банковской деятельности и, таким образом, для содействия финансовой стабильности.

Мы надеемся, что этот специальный выпуск способствует нашему пониманию криптовалют и окружающих их проблем. Мы также считаем, что это помогает генерировать знания и материалы, полезные для практиков и ученых, участвующих в изучении и формировании криптовалютного рынка на будущее. Очень возможно, что это будет развиваться и сильно отличаться от того, что мы наблюдаем сегодня, но наверняка уже сейчас криптовалюты воплощают инновацию, способную продвинуть наши финансовые рынки и экономики вперед с точки зрения эффективности и роста. Нам просто нужно научиться правильно использовать эту инновацию.

Примечания

- С точки зрения бухгалтерского учета, криптовалюты являются инвестиционными активами, иногда даже рассматриваются аналогично акциям для целей бухгалтерского учета (Raiborn and Sivitanides 2015).

- Milne (2015) представляет историю информационных систем, используемых на рынках ценных бумаг.

- Более подробный, но все еще доступный обзор ключевых особенностей текущей технологии, лежащей в основе криптовалют, можно найти в Böhme et al. (2015). Narayanan et al. (2016) предоставляют подробное описание учебника. Ключевой особенностью является то, что право собственности идентифицируется с помощью открытого криптографического ключа. Соответствующий закрытый криптографический ключ затем может быть использован как для подтверждения права собственности на связанный открытый ключ, так и для инструктажа передачи криптовалюты другим открытым ключам. Количество этих ключей фактически не ограничено. В случае Bitcoin эти ключи являются 256-битными двоичными числами, поэтому в следствии их 2256 возможные открытые ключи; почти невообразимо большое число.

- Третьи стороны могут по-прежнему играть роль в функционировании криптовалюты. Например, 5% XRP, криптовалюты, которая поддерживает международную платежную платформу Ripple, принадлежит самим Ripple, и их решения о покупке или продаже влияют на рыночное предложение. Третьи стороны также поддерживают стейблкоины, такие как Tether или предлагаемая Facebook валюта Libra.

- Блокчейны проверяются и обновляются в одноранговых сетях с использованием «механизма консенсуса» (например, «доказательство работы» или «доказательство доли», см. Tschorsch and Scheuermann 2016),который предотвращает создание членами сети ложной версии истории. Этот консенсус поддерживает полностью децентрализованную безопасную проверку владения и обмена (Pilkington 2016; Goldstein et al. 2019). В случае Биткойна термин блок первоначально использовался, потому что его механизм консенсуса («майнинг») применяется для добавления «блоков» из около 1000 транзакций одновременно в цепочку записей транзакций.

- Обзор нескольких известных механизмов консенсуса см. Baliga(2017).

- Ripple (XRP) является примером криптоактива, который не использует блокчейн. Тем не менее, он имеет другую цель, предназначенную в первую очередь для посредничества в конвертации из валюты в валюту или из любого актива A в актив B.

- Например, (Банк Англии, Управление по финансовому поведению и Казначейство Ее Величества 2018; ESMA 2019; EBA 2019),а также (Hacker and Thomale 2017). Термин «токен» часто используется в качестве сокращенной ссылки на криптоактивы, особенно для крипто-ценных бумаг и крипто-полезных активов (например, Adhami и Guegan 2020), хотя Милн (2018) утверждает, что это использование может вводить в заблуждение, маскируя сходство с более традиционными финансовыми активами.

- Недавнее обсуждение этих вопросов включает FSB (2018), FCA (2019) и Blandin et al. (2019).

- Отметим, что транзакции в криптовалютах подвержены таким ограничениям, как отсутствие обратимости, т.е. ошибочная транзакция не может быть отменена, как только она будет записана в блоке. Более традиционные платежные системы, такие как банковские переводы и платежи по кредитным картам, являются более гибкими в этом отношении.

- Эта задержка может также отражать более медленный процесс публикации в нашей области, когда большинство статей проходят через несколько не очень быстрых раундов пересмотра (не говоря уже об отклонениях), прежде чем они будут опубликованы. Huisman and Smits (2017) рассматривают последние данные о продолжительности процесса публикации; их выборка показывает, например, что публикация в «Экономике» занимает в два раза больше времени, чем, например, в «Медицине», при этом среднее время первого ответа в «Экономике и финансах» составляет 16-18 недель (сопоставимо с оценкой Азара в 2007 году в 3-6 месяцев). Однако их выборка не учитывает количество предыдущих отказов. Джон Кокрейн является свидетелем того, что большинство его публикаций были отклонены 2-3 раза, прежде чем в конечном итоге были опубликованы другие анекдотические свидетельства находятся в Shepherd (1995).

- «Похожие силы» здесь не означают схожих факторов: как и Лю и Цывински (2018), Figà-Talamanca (2020) обнаруживают сильную зависимость доходности криптовалют от их прошлых значений, что отличает их от других классов активов.

- Интересно, что фьючерсы CBOE представляют собой информационное преимущество перед альтернативой CME, возможно, из-за меньшего размера контрактов и, следовательно, большего количества инвесторов, активно торгующих.

- Это может иметь значение для решения о добыче новых монет (предельные издержки производства монет должны быть ниже рыночной цены, что означает предельную прибыль). Хейс (2017) также указывает на сложность алгоритма майнинга как драйвера цен на криптовалюты. Эта мера может быть показателем надежности криптографической технологии, стоящей за криптовалютой, и, таким образом, частью фундаментального значения, поскольку она представляет собой безопасность транзакций, оцениваемых пользователями.

- Pieters (2020, готовится к выпуску) предоставляет полезный более широкий обзор центральных банков и технологий цифровых платежей.

- Фернандес-Вильяверде и Санчес (2019) также продвигают интересную идею о том, что криптовалюты, будучи «частными деньгами», создают ограничения для денежно-кредитной политики и, в то же время, обеспечивают рыночную дисциплину для правительства.